貸家建付地による相続税対策をわかりやすく解説|相続税評価額の計算方法もチェック

アパートや賃貸マンションは「貸家建付地」とみなされ、空き地や現金で相続するより相続税を抑えることができます。

しかし、なぜ賃貸住宅が相続税対策になるのか?どれくらいの節税効果があるのかは分かりにくいですよね。

そこでこの記事では、貸家建付地による相続税対策の基本的な仕組みから、評価額の計算方法などを詳しく解説します。

これから相続を控えている方は、ぜひ参考にしてみてください。

コラムのポイント

- 計算方法が分かれば、貸家建付地の相続税評価額を自分で求めることができます。

- 貸家建付地は転用や売却が難しくなる、赤字のリスクがあるなど、注意すべきデメリットもあります。

Contents

貸家建付地とは?

貸家建付地とは、貸家の敷地の用に供されている宅地のことです。

例えば、所有する土地にアパート・マンション・ビルなどを建て、人に貸し出すと貸家建付地になります。一戸建でも、人に貸している場合は貸家建付地とみなされます。

自宅や更地など自分が所有・使用する土地は「自用地」です。人に貸している土地でも、親族や知り合いに無償または小額で貸している場合は自用地とみなされます。

また、借地権によって借地人が建物を建てている土地は「貸宅地」になります。

貸家建付地による相続税対策の仕組み

アパートやマンションなどの賃貸物件が相続税対策になるのは、大きく分けて2つの理由があります。

①不動産として相続すると評価額が下がる

アパートやマンションなどの不動産物件は、現金や有価証券などの財産より相続税評価額が下がるため節税効果が発生します。

土地の相続税評価は「路線価」を基準として計算しますが、実税価格の80%程度になっていることが多いです。仮に1,000万円で購入した土地は相続税評価額が800万円になるため、差額分の相続税が安くなるのです。

②賃貸物件は借家権が考慮されさらに評価額が下がる

アパートやマンションなどの賃貸物件が立つ土地は、「借家権割合」が考慮されて、さらに相続税評価額が下がり、節税効果を得られます。

賃借人が居る土地は、自用地のように所有者の意思で自由に転用や売却をすることができません。所有者にとってはデメリットとなり、資産価値が低いとみなされて相続税評価額が下がる仕組みです。

貸家建付地の相続税評価額の計算方法

貸家建付地の相続税評価は次の計算式で求められます。

貸家建付地の価額 = 自用地としての価額 - 自用地としての価額 × 借地権割合 × 借家権割合 × 賃貸割合

普段はあまり触れることがない言葉が多いので、ワンステップずつ計算方法をチェックしていきましょう。

①自用地の相続税評価を求める

まずは、相続税評価の基準となる自用地の評価額を求めましょう。自用地の評価は「路線価方式」「倍率方式」の2種類があります。倍率方式は固定資産税評価額が分かっていることが前提なので、今回は路線価方式を解説します。

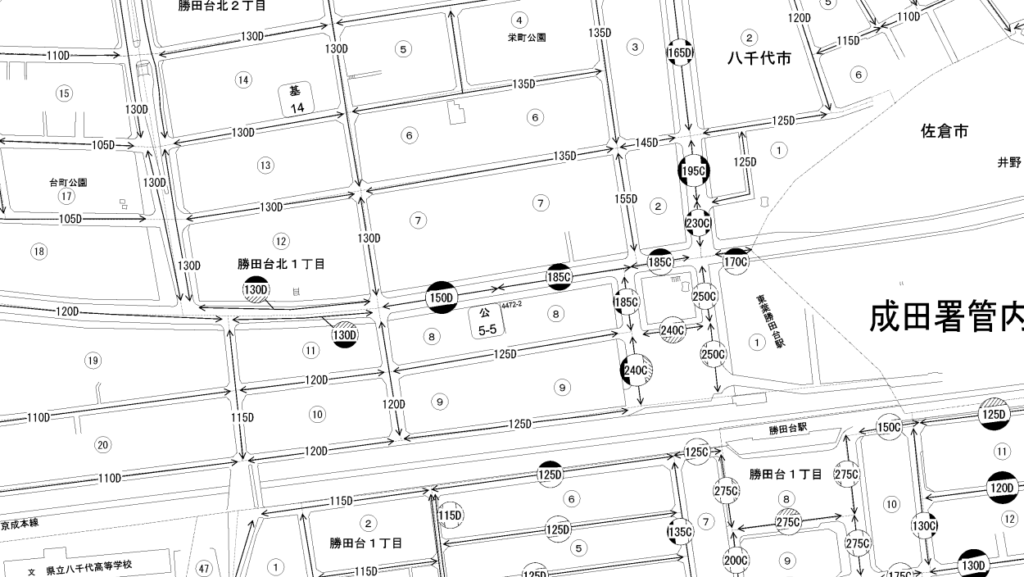

路線価とは道路に面する宅地の1平方メートルあたりの価額のことです。国税庁のホームページで相続税路線価を確認し、評価倍率と面積をかければ自用地の評価が分かります。

参照:国税庁「路線価図・評価倍率表」

②借地権割合・借家権割合を確認する

借地権割合とは、アパートやマンションを借りている人の権利の割合のことです。借地権割合は土地ごとに30~90%で設定されていて、前述した国税庁の路線価図で確認できます。

マップ上にアルファベットの記号が割り振られているので、調べたい土地の借地権割合を確認してください。

| 記号 | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

借家権割合は全国一律で30%と決められているので、土地ごとに調べなくても大丈夫です。

③賃貸割合を計算する

賃貸割合とは、建物全体に対して人に貸している部分の割合のことです。

例えば、12室のアパートのうち6室が入居中の場合、賃貸割合は50%です。入居中の部屋が多いほど賃貸割合も高くなり、節税効果も大きくなります。

④貸家建付地の相続税評価額を計算する

ここまでで貸家建付地の相続税評価に必要な数字がそろったので、あとは計算式に当てはめるだけです。具体的な例を挙げて計算方法を確認してみましょう。

※条件

- 自用地の評価額 3,000万円

- 借地権割合 70%

- 借家権割合 30%

- 賃貸割合 80%

※計算式

3,000 - (3,000 × 70% × 30% × 80%) = 2,496

上記の例だと、自用地に対して、貸家建付地の相続税評価額は504万円低くなります。さらに空室を埋めると賃貸割合が高くなるため、節税効果も大きくなることが分かりますね。

貸家建付地の要件とは?

貸家建付地と認められ節税効果を得るためには、次の3つの要件を満たす必要があります。

※貸家建付地の要件

- 土地の上にアパートやマンションなど建物がある

- 賃料が一般的な相場に設定されている

- 継続して賃貸されている

仮に賃料を得ている土地でも、建物が無ければ貸家建付地にはなりません。また、一般的な相場より賃料が安すぎるケースも、貸家建付地と認められないので要注意。

空室期間が長かったり、賃借人の募集が行われていなかったりする物件も、自用地扱いになる可能性があります。

貸家建付地の注意点

流動性が低くなる

財産をアパートやマンションとして相続することで大きな節税効果はありますが、人が住む以上流動性が低くなる点に注意しましょう。

日本の法律では賃借人の権利が強く保護されているため、賃貸物件を売却して現金化するまではかなりの手間や時間がかかります。

相続した物件を売って相続税を支払うのは難しいため、ある程度の現金が必要になるかもしれません。

共有名義での相続は避ける

相続人が複数いる場合、アパートや賃貸マンションを共有名義で相続するのはおすすめできません。

共有名義の不動産は、運用や売却などの判断に、所有者全員の同意が必要になります。

経営方針や売却のタイミングなどで、意見がまとまらずトラブルになることが多いです。

貸家建付地として相続税対策をする場合は、相続人同士で事前に話し合って誰が土地や建物を所有するか決め、遺言書をまとめておきましょう。

事業として成立することが前提

貸家建付地で相続税対策に成功しても、賃貸経営で赤字が出てしまっては本末転倒です。

アパートや賃貸マンションで相続税対策する場合は、確実に賃貸事業として成立する計画を立てましょう。

前述したように貸家建付地は流動性が低いため、経営が苦しくてもすぐに撤退することはできません。賃貸需要が低い土地の場合は、そのまま相続した方が良い可能性もあるのです。

賃貸経営の基礎知識や注意点なども把握し、確実に経営が成立することを確認しましょう。

〈関連コラム〉

賃貸経営は儲からないと言われる理由と失敗を防ぐ取り組み方|利回りや税金など基本解説

貸家建付地と認められないケースもある

人に貸し出すことで収入を得ている不動産でも、貸家建付地と認められないケースもあるので要注意。

例えば、相場より安い賃料で貸し出している社宅や、駐車場などの用途は貸家建付地ではなく自用地として評価されるため相続税対策になりません。

また、賃貸併用住宅の場合、自宅部分は自用地とみなされるので注意が必要です。

まとめ

アパートやマンションによる相続税対策は、さまざまな要素が影響するため、慎重に検討する必要があります。

貸家建付地による節税効果を確認し、ほかの相続方法も併せて良い方法を見極めることが大切です。

また、あくまで賃貸経営であることも忘れずに、事業としての収益性もしっかり確保しましょう。

東京・千葉エリアで相続についてお悩みの際は、総合不動産会社オカムラホームにご相談ください。

相続税対策のノウハウが豊富なスタッフが、お客様の状況をお伺いし適切なプランをご提案いたします。