借地権割合とは?調べ方や相続税評価額の計算方法を分かりやすく解説|借地権付き物件の運用・売却・買い換え戦略のポイントも

2025.10.20

2026.01.29

賃貸物件の相続税計算において、「借地権割合」は評価額を大きく左右する重要な要素です。借地権割合を正しく活用することで、土地の相続税評価額を大幅に下げて節税が可能です。

このコラムでは、借地権割合の仕組みや調べ方についてわかりやすく解説します。また、土地の貸し手と借り手の両方の立場から、賃貸物件の相続税評価額を計算する方法を解説します。

ご自身の不動産評価に関する正確な知識を得て、節税対策はもちろん、次世代へ資産を承継するために「相続後の最適な不動産活用」を検討するための一助となれば幸いです。

コラムのポイント

- 土地を第三者に貸して活用してもらうことで、借地権割合が考慮され評価額を圧縮できます。また、借地で賃貸経営している場合も、借地権割合や借家権割合が考慮され、土地の相続税評価額を下げられます。

- 不動産は、相続前から相続後の経営・活用・売却戦略をしっかりと立てておくことが、未来へつながる財産を残すことにつながります。

「借地権割合」の仕組みと調べ方

相続税を計算する際、現金や預金は額面通り評価されますが、不動産、特に土地については、利用形態によって評価額が大きく変わります。評価額を決める根幹にあるのが「借地権割合」です。

土地の利用形態(借地権・底地・自用地)の種類

土地の利用形態は、一般的に以下の3つに分類されます。

自用地(じようち)

自用地とは、所有者が自ら利用している状態の土地(自宅の敷地など)を指します。

自用地の相続税評価額は、土地の価値の100%として評価されます。

借地権(しゃくちけん)

借地権とは、他者から土地を借りて利用する権利を指します。

土地の所有権は貸し手にありますが、借り手は土地の上に建物を建てて所有し利用する権利(財産的価値)を持ちます。

借地権によって活用している土地の相続税評価額は、自用地評価額 × 借地権割合で計算されます。

借地権の種類やそれぞれのメリット・デメリットについては以下のコラムで詳しく解説していますので合わせてお読みください。

〈関連コラム〉

土地を貸すときの地代(借地料)相場はいくら?借地権ごとの目安や計算方法を紹介

定期借地権のメリット・デメリットとは?種類別にわかりやすく解説

事業用定期借地権とは?貸主のメリット・デメリットやトラブル対策を解説

底地(そこち)

底地とは、他者に貸している=借地権が設定されている土地を指します。

土地の利用が借り手によって制限されるため、自用地としての価値よりも評価が下がります。

底地の相続税評価額は、自用地評価額 ×(1 – 借地権割合)で計算されます。

上記のように、借地権割合は、1つの土地の価値(自用地評価額)が借地権と底地権という2つの権利に分けられるとき、その配分を決める割合のことを指しています。

借地権割合は、土地の立地や状況によって30%〜90%の間で定められています。

土地の借地権割合の具体的な調べ方

借地権割合は、地域ごとの借地権の取引慣行や状況を考慮して、国税庁が毎年定めて公表しています。

ご自身の所有地(または借地)の割合を調べる方法は以下の通りです。

①路線価図を確認する

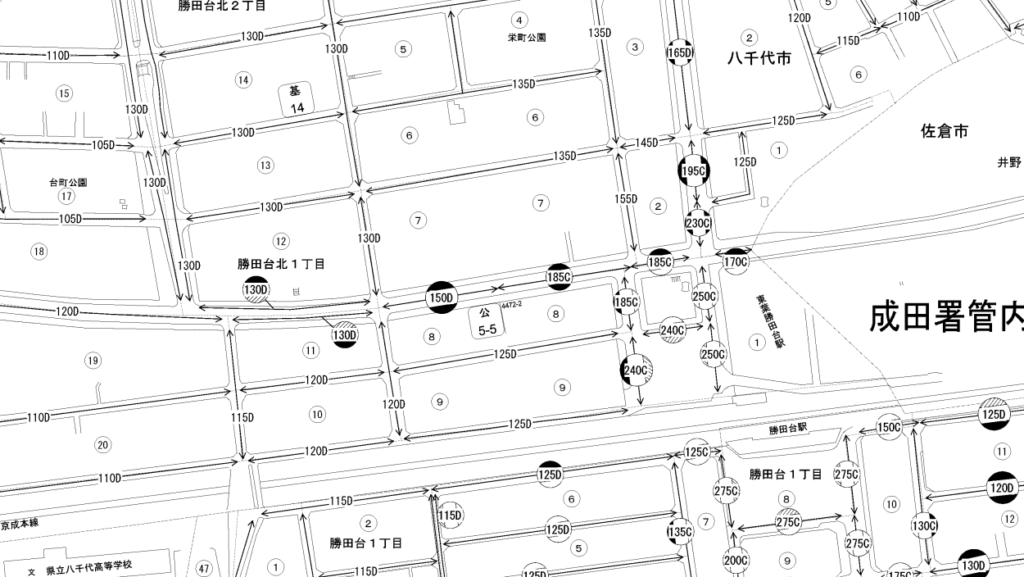

借地権割合が示されているのは、国税庁が公開している「路線価図(ろせんかず)」です。

路線価図とは、市街地にある道路に面した宅地の1㎡当たりの評価額(路線価)を示したもので、相続税や贈与税の算定に用いられます。

【借地権割合の調べ方】

国税庁の財産評価基準書(路線価図・評価倍率表)のウェブサイトにアクセスします。

評価したい土地の所在地の都道府県、市区町村を選択し、該当する図面を開きます。

図面には、道路に沿って数字(路線価)が記載されています。数字の後にはアルファベット(A、B、C…)が振られています。

アルファベットは、以下の表の通り、その道路に面した土地に適用される借地権割合を示しています。

| アルファベット | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

たとえば、路線価「150D」とあれば、その土地の借地権割合は60%であることを意味します。

②評価倍率表を確認する(路線価図がない地域)

市街地以外の地域など、路線価図が定められていない地域については、「評価倍率表」を用いて評価します。

評価倍率表では、固定資産税評価額に特定の倍率を掛けて評価額を算出しますが、この表にも借地権割合が示されています。

ただし、正確な評価額を算出するには、専門的な補正率(奥行価格補正率など)の適用も必要になります。

ご自身で評価額を算出するのが難しい場合は、専門家である税理士またはオカムラホーム(未来の財託)にご相談ください。

パターン別:賃貸物件の相続税評価額の計算方法(シミュレーション)

アパートやマンションなどの賃貸物件を相続する場合を想定して、土地の権利形態別に相続税評価額の計算方法を解説します。

「賃貸物件の敷地は自用地として評価されるよりも評価額が下がる」という仕組みを活用することが、土地の基本的な相続税対策となります。

〈計算例に用いる前提条件〉

以下の条件で相続税評価額をシミュレーションします。

| 項目 | 値 | 備考 |

|---|---|---|

| 路線価 | 100D | 1㎡あたり10万円 |

| 土地の面積(地積) | 200㎡ | 【前提となる自用地評価額】

自用地評価額=路線価×地積=10万円/㎡×200㎡=2,000万円 |

| 借地権割合 | 60% | アルファベット「D」に該当 |

| 建物の固定資産税評価額 | 5,000万円 | 8戸の木造2階建てアパートと仮定 |

| 賃貸割合 | 100% | 満室状態と仮定(1.0) |

| 借家権割合 | 30% | 全国一律で定められた割合(0.3) |

パターン①借地権付きアパートを相続する場合:「貸家建付借地権」の評価

親が第三者から土地を借りて借地権を保有し、その土地の上にアパートやマンションを建てて賃貸経営をしているケースです。子が相続するのは「借地権」と「建物」です。

1.土地(借地権)の相続税評価額の計算

子が相続する借地権(賃貸物件の敷地)は、税務上「貸家建付借地権(かしやたてつけしゃくちけん)」として評価されます。

アパートなどの賃貸物件には、入居者(第三者)が存在します。入居者は法律で守られた借家権を持ち、建物の利用を制限します。

この制限は、建物の敷地である借地権の利用にも及ぶため、通常の借地権評価額から、さらに入居者の権利分(借家権割合30% × 賃貸割合)が差し引かれ、相続税評価額が圧縮される仕組みです。

貸家建付借地権の評価額は以下の計算式で算出できます。

貸家建付借地権の評価額=借地権の価額×(1−借家権割合×賃貸割合)

| 項目 | 意味 | 補足 |

|---|---|---|

| 借地権の価額 | 自用地評価額 × 借地権割合 | 路線価図等で算出 |

| 借家権割合 | 入居者が持つ建物の利用権利の割合 | 全国一律30% |

| 賃貸割合 | 賃貸している部分の床面積の割合 | 満室なら100%。一時的な空室は含められる場合あり |

〈相続税評価額シミュレーション〉

借地権の価額(通常の借地権評価):2,000万円×60%=1,200万円

貸家建付借地権の評価額:1,200万円×(1−30%×1.0)=840万円

上記のように、自用地評価額2,000万円が840万円となり、約58%の圧縮効果が得られます。

2.建物(貸家)の相続税評価額の計算

アパートなどの建物は、他者に貸しているため「貸家(かしや)」として評価額が減額されます。

貸家の評価額は以下の計算式で算出できます。

貸家の評価額=建物の固定資産税評価額×(1−借家権割合×賃貸割合)

〈相続税評価額シミュレーション〉

貸家の評価額:5,000万円×(1−30%×1.0)=3,500万円

上記のように、建物の固定資産税評価額5,000万円が3,500万円に圧縮されます。

パターン②貸している土地を相続する場合:「貸宅地(底地)」の評価

親が所有する土地を他者に貸し、借り手がその土地の上にアパートや自宅を建てているケースです。子が相続するのは「土地(底地)」です。

1.貸宅地(底地)の相続税評価額の計算

被相続人が貸していた土地は、税務上「貸宅地(かしたくち)」として評価されます。

土地の所有者であっても、借り手が存在する限り、自由に土地を利用したり売却したりすることはできません。

土地を借り手が利用する権利(借地権)の分だけ、土地の所有者(貸し手)が持つ権利(底地)の価値は相対的に減少することになります。

上記の底地の価値の減額幅を決めるのが、借地権割合です。借地権割合が70%の地域であれば、土地の評価額は自用地の30%(100% – 70%)にまで圧縮されます。

貸宅地(底地)の評価額は以下の計算式で算出できます。

貸宅地(底地)の評価額=自用地評価額×(1−借地権割合)

| 項目 | 意味 | 補足 |

|---|---|---|

| 自用地評価額 | 路線価等で算出した更地価格 | |

| 借地権割合 | 路線価図等で定められた割合 | 借り手の権利の価値分を差し引く |

〈相続税評価額シミュレーション〉

貸宅地の評価額:2,000万円×(1−60%)=800万円

上記のように、自用地評価額2,000万円に対し、底地評価額は800万円に圧縮されます。

相続税評価額をさらに大きく減らす「小規模宅地等の特例」の活用

パターン①、②で算出した土地の評価額は、要件を満たせば「小規模宅地等の特例(貸付事業用宅地等)」により、さらに200㎡まで50%減額されます。

特例を併用した場合の総評価額(パターン①の場合)

パターン①の借地権付きアパートを相続する場合、小規模宅地の特例を適用した場合の評価額は以下のようになります。

| 項目 | 評価額 | 備考 |

|---|---|---|

| 土地(貸家建付借地権) | 420万円 | 840万円 × 50%(小規模宅地等の特例適用) |

| 建物(貸家) | 3,500万円 | 5,000万円 × 70%(貸家としての評価減) |

| 合計 | 3,920万円 | 土地(自用地評価額2,000万円)と建物(固定資産税評価額5,000万円)の合計7,000万円から評価額を44%圧縮 |

今回のシミュレーションでは、土地と建物の合計7,000万円の物件が、最終的に3,920万円にまで評価額が圧縮されることになり、相続税対策として極めて大きな効果を発揮することが分かります。

ただし、小規模宅地等の特例の適用には「被相続人が貸付事業を営んでいたこと」「相続人が申告期限まで保有・事業を継続すること」など、要件が厳格で判定が非常に複雑なため、専門家である税理士との連携が不可欠となります。

小規模宅地等の特例の要件については、以下のコラムで詳しく解説していますので合わせてお読みください。

〈関連コラム〉

小規模宅地等の特例とは?要件や相続税の申告方法・添付書類をわかりやすく解説

賃貸物件相続後の安定運用を目指す不動産会社の選び方

借地権割合の確認や相続税の試算は、大切な資産を次世代に承継するための「最初の一歩」です。

相続した不動産を安定的に運用し、資産価値を最大化して未来へ財産を託すために、信頼できる不動産会社の選び方・チェックポイントを紹介します。

「相続不動産」に強い税理士と連携したワンストップサポートがあるか

不動産の相続における最初の課題は、「正確な評価額算出」と「期限内の申告」と言えます。

特に、借地権割合や各種特例の適用判断は複雑なため、土地や賃貸物件の相続税評価から申告までをスムーズに進めるためには、不動産に強い税理士と連携体制のある不動産会社を選ぶことが重要です。

未来の財託は提携税理士と密に連携し、お客様の財産状況を正確に把握した上で、適法な範囲で評価額を最大限圧縮します。

また、小規模宅地等の特例の適用判断や申告書類作成まで一貫してサポートすることで、納税をスムーズに迎えられます。

中長期的な経営コンサルティングサービスがあるか

賃貸物件を相続した場合、相続税をクリアした後も、オーナー様は「収益の安定化」と「建物の老朽化」という長期的な課題に直面します。

空室や修繕費の増大により賃貸経営が成り立たなくなるリスクを回避するため、中長期的な視点での安定経営戦略を立案できるコンサルティング力の高いパートナーが必要です。

未来の財託は、地域密着の豊富な実績と建築ノウハウを活かし、オーナー様の不動産経営を長期的にサポートします。

老朽化した物件の建て替えや、資産背景に合わせた最適な賃貸経営プランをご提案します。さらに、入居者募集から賃貸・建物管理までワンストップでサポートすることで、突発的なコストを軽減し、収益の安定化を支援します。

さまざまな出口戦略に対応できる柔軟な提案力があるか

立地や権利関係が複雑な不動産は「持っていること自体がリスク」となり得るため、相続しても賃貸経営を続けることが難しいケースもあります。

収益性の低い不動産について、売却や買い替えなど複数の選択肢から最適な方法を提案できるかどうかも重要なチェックポイントです。

未来の財託は、お客様の不動産を多角的に評価し、資産の価値を最大化するための出口戦略をご提案します。

市場での売却が難しい場合や売却を急ぐ場合は、未来の財託による買取もご相談いただけます。

さらに、特定事業用資産の買い換え特例などの優遇措置を視野に入れ、売却資金で収益性の高い他の不動産への組み換えまでサポートすることで、お客様の資産を「負動産」から「財産」へと再構築します。

まとめ

「借地権割合」の仕組みと調べ方、賃貸物件を相続する際の土地の貸し手(底地)と借り手(借家建付借地権)それぞれの相続税評価額の計算方法を解説しました。

土地を第三者に貸して活用してもらうことで、借地権割合が考慮され評価額を圧縮できます。また、借地で賃貸経営している場合も、借地権割合や借家権割合が考慮されて土地の相続税評価額を下げられます。

加えて、小規模宅地等の特例を適用することで、土地の評価額が大幅に圧縮され、さらなる節税につながります。

ただし、相続税対策はゴールではなく、資産価値の最大化と安定的な承継を目指す長期的な運用のスタートとも言えます。

不動産は、相続前から相続後の経営・活用・売却戦略をしっかりと立てておくことが、未来へつながる資産を残すことにつながります。

相続税の申告から、建物の建て替えや修繕、あるいは収益性の低い不動産の売却・買い換えといった複雑な出口戦略まで、オーナー様が直面するあらゆる課題には、税務・建築・不動産の専門的な知識が不可欠です。

私たち未来の財託は、提携税理士と連携し、専門家ネットワークを駆使することで、お客様の資産を「負動産」から「財産」へと守り、育てる「人生伴走型」のコンサルティングを提供しています。

まずは無料相談をご活用ください。当社の専門アドバイザーが、お客様の状況に合わせた最適なプランをご提案します。

0120-210-341

0120-210-341