「相続せずに売却」は可能?亡くなった親の家・土地を相続登記と同時に売買する方法と税負担を抑えるポイント

2025.10.10

2026.01.29

親の家や土地を相続する予定があるものの、「遠方に住んでいて管理が難しい」「活用する予定がない」などの理由から、売却を検討される方は少なくありません。

また、売却時に譲渡所得税の負担をできるだけ軽減したい、名義変更(相続登記)の手間や費用をかけたくないなどの理由から、不動産を「相続せずに売却」「亡くなった人の名義のまま売却」は可能なのかと疑問に思う方もいるのではないでしょうか。

このコラムでは、「相続登記・売買の同時申請」によって、実質的に相続と同時に売却する方法や、税負担を抑える方法を解説します。

名義変更の手間を最小限に抑え、かつ税負担を軽減しながら、安全かつスムーズに不動産の現金化を目指す方は参考にしてください。

コラムのポイント

- 亡くなった方の家や土地を「相続せずに売却」することは原則不可能ですが、「相続登記と売買(所有権移転登記)を同時に申請する」という形で実現が可能です。

- 空き家特例などの税制優遇を適切に活用し、早期に負担を抑えて売却するためには、相続や税務の専門家との連携体制がある不動産会社を選ぶことが重要です。

Contents

【結論】家や土地を「亡くなった人の名義のまま」で売却するのは難しい

原則として、家や土地などの不動産を故人(被相続人)名義のまま売却することは不可能です。

不動産を売却するには、登記簿上の所有者(売主)として買主と売買契約を結ぶ必要があります。

しかし、登記簿上の名義が被相続人(亡くなった親御さんなど)のままだと、売主が誰であるか特定できず、所有権が不安定な状態の不動産となり、買主も所有権移転登記(名義変更)ができません。

結果として、故人名義のままでは法的に有効な売買契約を締結することができないということになります。

したがって、故人名義のままの不動産を売却するには、必ず相続登記を経て売主となる相続人の名義にする手続きが必要です。

相続登記義務化が売却に与える影響

2024年4月1日からは、不動産を相続で取得したことを知った日から3年以内に相続登記の申請をすることが義務付けられており、正当な理由なくこの義務を怠ると、10万円以下の過料(罰金)の対象となるリスクがあります。

相続した不動産を早期に手放すことを検討するなら、売却と名義変更(相続登記)の手続きを同時に進めるのがおすすめです。

〈関連コラム〉

「相続と同時に売却」と「相続後売却」はどちらが良い?判断のポイント

相続不動産の2つの売却パターン:「相続と同時に売却」と「相続後売却」の違い

亡くなった方から相続した不動産を売却する場合、手続きの進め方には大きく分けて2つのパターンがあります。

パターン1:相続登記・売買の同時申請による売却(実質的な同時売却)

相続登記と売買による所有権移転登記の申請を同時に行うことで、故人名義から買主名義へ実質的に名義を飛ばすような形で売却する方法です。

パターン2:相続登記後の売却

遺産分割協議と相続登記を完了させ、売主となる相続人の名義を確定させてから、改めて売却活動に入る一般的な方法です。

売却方法を決めるポイント

「相続と同時に売却」と「相続登記後の売却」のどちらを選ぶかは、以下のポイントをチェックし、ご自身の状況とご希望によって判断しましょう。

相続と同時に売却が向いているケース

同時申請による売却が向いているのは、相続人全員が早期売却に完全に同意しており、遺産分割協議がスムーズにまとまる見込みがある場合です。

相続人全員の合意形成ができていることで、複雑な同時申請の手続きを進めやすくなります。

また、相続税の納税期限が迫っているなど、手続きを二重に踏む時間や手間を省き、急いで現金化したい場合にも適しています。

相続登記後の売却が向いているケース

相続人の間で意見がまとまりにくく、遺産分割協議に時間がかかりそうな場合は、同時売却を進めるのは難しくなります。協議がまとまった段階で相続登記を完了し、名義を確定させてから売却活動に入る方が確実です。

また、現金化を急ぐ必要がなく、時間をかけてできるだけ高く売りたい場合や、売却条件を慎重に吟味したい場合も相続登記後の売却がおすすめです。

特に、後述する「空き家特例」の要件を満たすための買主との調整や、売却後の対応について時間に余裕を持って確実な取引を進めたい場合に適しています。

(参考)

国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

国土交通省「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」

〈関連コラム〉

相続した土地を3年以内に売却すると節税できる?「相続税の取得費加算」「空き家特例」の適用要件や手続き方法、注意点を解説

「相続と同時に売却」と「相続後売却」それぞれの手続きの流れ

不動産について「相続登記・売買の同時申請(相続と同時に売却)」と、「相続登記後」それぞれの売却方法の流れは以下の通りです。

相続と同時に売却する流れ

①遺産分割協議の実施:不動産を取得する相続人を確定し、遺産分割協議書を作成します。遺産分割協議は買主を探す前に完了させておくことが望ましいです。

②売却活動開始:不動産会社へ相談・査定を依頼し、売却活動を開始します。

③買主との売買契約締結:故人の名義を売却予定の相続人に移すことを前提に契約します。

④決済・登記申請の実行:

司法書士が「相続登記(故人→売主となる相続人)」と「売買による所有権移転登記(売主となる相続人→買主)」の2件の申請書を作成します。

2件の申請書を同時に法務局に提出することで、手続きをまとめて一度に行えます。

申請書それぞれに所定の添付書類が必要となるため、司法書士との緊密な連携が不可欠です。

⑤代金の受け取りと税金計算:売却代金を受け取り、利益に応じた譲渡所得税を計算します。

相続登記後に売却する流れ

①遺産分割協議の実施

②相続登記(名義変更)

③売却活動開始

④買主との売買契約締結

⑤決済・所有権移転登記

⑥代金の受け取りと税金計算

上記のように、「相続登記・売買の同時申請」は、名義変更の手間を最小限に抑え、最短で売却できますが、手続きは複雑になります。

一方、相続登記後に売却する場合、名義変更手続きを終えてからになるため、落ち着いて売却活動が可能です。

相続不動産売却時の税負担を抑える対策

相続した不動産を売却する際の費用や税負担を抑える方法を紹介します。

譲渡所得税を軽減する特例を活用する

相続不動産を売却すると、利益に応じて税金(譲渡所得税)がかかります。

申告時に「相続財産を譲渡した場合の取得費の特例」や「空き家特例」を適用することで、譲渡取得税の負担を大幅に抑えられる可能性があります。

2つの特例は併用できないため、どちらがご自身にとって有利になるかを考慮した上で選択する必要があります。

①相続財産を譲渡した場合の取得費の特例(相続税の取得費加算の特例)

相続税の取得費加算の特例とは、相続した不動産(土地や建物)を一定期間内に売却した場合、相続税額の一部を売却した不動産の取得費に加算できる特例です。

(参考)国税庁ホームページ|No.3267 相続財産を譲渡した場合の取得費の特例

相続税の納税資金を確保するために早期売却を検討される方は、相続開始から3年10か月以内に売却して特例を適用することで、譲渡所得税の負担を軽減できます。

特に、相続税の支払いが高額で、控除できる金額が後述の空き家特例の3,000万円控除を大きく超える場合は、取得費加算の特例を選択した方が有利になります。

また、相続開始前から建物が建っていない更地や、賃貸物件など被相続人の居住用として使われていなかった不動産の場合は空き家特例を適用できないため、取得費加算の特例を選択することになります

②空き家に係る譲渡所得の3,000万円特別控除(空き家特例)

空き家特例は相続した空き家を3年以内に売却すると利用できる控除です。売却して得た譲渡所得の金額から最大3,000万円まで控除できるため、大きな節税効果を得られます。

(参考)

国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

国土交通省「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」

空き家特例は適用要件が細かいため、適用できるか否かを必ず事前に専門家と確認しましょう。

未来の財託では、適切な特例を活用できるよう、建物の解体時期など最適な売却準備をご提案します。

〈関連コラム〉

相続した土地を3年以内に売却すると節税できる?「相続税の取得費加算」「空き家特例」の適用要件や手続き方法、注意点を解説

【Q&A】故人名義の土地・家を売却する際によくある疑問

被相続人(亡くなった方)名義の不動産を売却する際によくある疑問についてQ&A形式でまとめました。

Q.亡くなった人の名義のまま、相続登記をしないで売却はできますか?

A.原則としてできません。

売買契約は所有者本人(相続登記後の相続人)としか結べないため、売却するためには「相続登記・売買の同時申請」など、何らかの手続きが必要です。

Q.亡くなった親の家や土地を、相続人の一人が勝手に売却することはできますか?

A.相続した時点では、不動産は相続人全員の共有財産になるため、複数の相続人がいる場合、独断で売却はできません。

正式に売却するためには、遺産分割協議を行い、売主となる相続人を確定させるか、相続人全員の同意を得る必要があります。売却の可否や代金の分割方法について、相続発生前に早めに話し合って合意形成しておくのがベストです。

〈関連コラム〉

分割できない土地を相続するポイント|共有・分筆のリスクやスムーズに売却・活用するための対策を解説

Q.相続したら共有名義になる不動産を、自分の持分だけで売却できますか?

A.相続登記をしなければ、持分であっても売却はできません。自分の持分を売却するには、まずご自身の名義で相続登記をする必要があります。

また、持分のみを売却することは可能ですが、買主が見つかりにくく、価格も安くなりがちです。

持分を売却して現金化するよりも、相続人全員の合意を得て不動産全体を売却して代金を分ける方が、結果的にスムーズな取引になり、手元に残る現金も多くなる可能性が高いです。

〈関連コラム〉

不動産を共有名義で相続するメリット・デメリット|共有名義以外の相続方法や共有状態を解消する方法も解説

Q.故人の名義のまま売却できれば、相続税の支払いを免れることはできますか?

A.まず、故人の名義のまま不動産を売却することは原則としてできません。仮に「相続登記・売買の同時申請」などで現金化できたとしても、その現金は相続財産とみなされます。相続財産全体の総額が基礎控除額を超える場合は、売却したかどうかに関係なく、相続税の申告・納付義務が生じます。

Q.故人名義の家や土地を、相続せずに解体することはできますか?

A.原則としてできません。

不動産を解体するには、その所有者が工事の請負契約を結ぶ必要がありますが、故人の名義のままでは正式な契約ができません。売却と同様に、解体を進めるには遺産分割協議を経て相続人(または相続人全員)が名義を確定させるか、解体費用を捻出することについて相続人全員の合意が必要です。

また、建物を取り壊すと、固定資産税の優遇措置である「住宅用地の特例」が適用外となり、翌年以降の固定資産税・都市計画税が最大6倍に跳ね上がるリスクもあります。解体のタイミングや費用について、必ず専門家にご相談ください。

Q.土地を亡くなった人の名義のまま、相続登記をしないで放置するとどうなりますか?

A.不動産を相続登記しないで放置すると、以下のようなリスクが発生します。

- 罰則リスク: 2024年4月からの義務化により、過料の対象となるリスクがあります。

- 売却の困難化: 時間が経つと相続人が増え、手続きがより複雑になり売却が困難になります。

- 管理リスク: 遠方の場合、空き家による老朽化、不法投棄、放火などのリスクが生じます。

相続登記を怠ると上記のようなリスクが発生し、売却が困難になる可能性もあるため、相続で取得したことを知った日から3年以内に相続登記をしましょう。

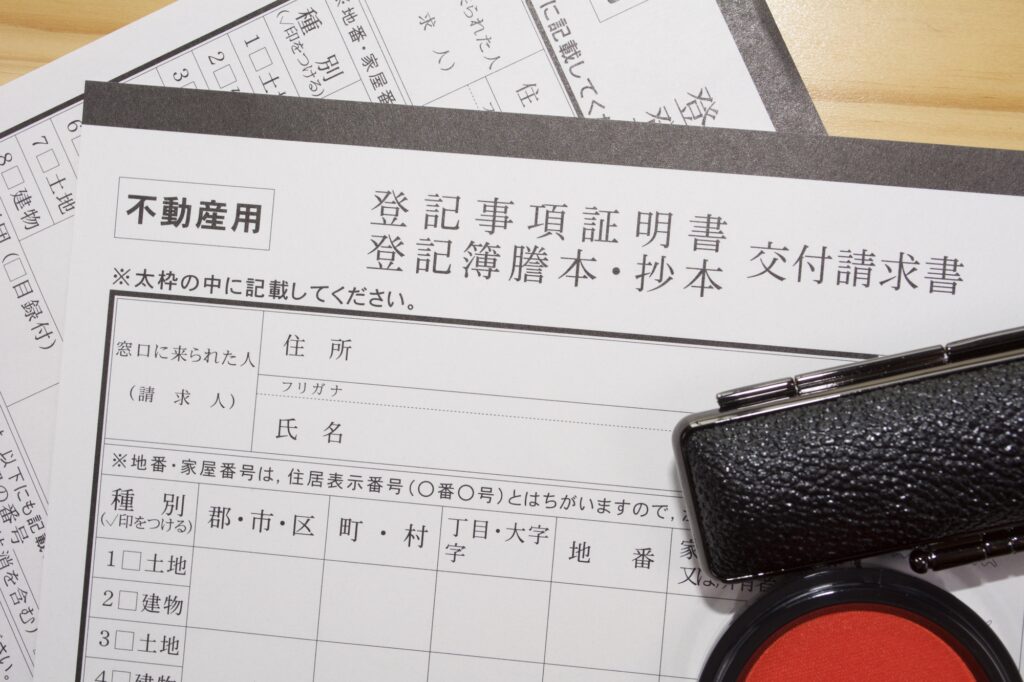

Q.相続登記に必要な費用はいくらくらいですか?

A.主に登録免許税(土地・建物の固定資産税評価額の0.4%)と、司法書士に依頼する場合の報酬が必要です。相続登記と売買の同時申請の場合も、この費用は原則として発生します。なお、不動産のうち土地部分については、価額が100万円以下の場合、相続登記で登録免許税はかかりません。

相続した家や土地を売却する不動産会社選びのポイント

相続不動産の売却は、一般の不動産売却とは異なり、法律、税務、登記の手続きが複雑に絡み合います。

「相続せずに売却したい」「手続きの手間を最小限にしたい」という目的を達成するためには、以下のポイントを満たす専門性の高い不動産会社を選ぶことが重要です。

「相続と同時に売却」が可能な専門家との連携体制があるか

「相続登記・売買の同時申請」による売却は、通常の売却と比べて複雑になるため、スムーズに実行するためには、複数の分野の専門家との連携が重要になります。

相続予定の家や土地を売却する不動産会社を選ぶ際は、司法書士(登記手続き)、税理士(税務相談・特例の試算)、弁護士(相続トラブル対応)といった専門家とワンストップで連携できる体制を整えているかを確認しましょう。

「買取サービス」に対応し、早期現金化の選択肢があるか

相続税の納税期限が迫っている場合や、遠方に住んでいて管理が難しい空き家をすぐに手放したい場合など、「早く、確実に現金化したい」場合は、買取サービスに対応する不動産会社を選ぶのがおすすめです。

〈買取のメリット〉

- 短期間での現金化が可能

- 仲介手数料、解体費用やリフォーム費用などが不要になることが多い

- 契約不適合責任(瑕疵担保責任、いわゆる欠陥)が免責されるため、売却後のトラブルの心配がない

〈関連コラム〉

空き家買取の基礎知識|メリット・デメリットや不動産会社選びのポイントを解説

空き家の処分から活用まで幅広く対応しているか

相続した不動産、特に地方の空き家は「売却する」以外の選択肢も検討する必要がある場合があります。「売却するべきか」「活用するべきか」の判断を適切に行うには、幅広い提案力が必要です。

不動産会社として、仲介業だけでなく、空き家に対して売却(仲介・買取)のほか、活用、解体・リフォーム、管理(現状維持)といった多角的な提案・対応ができる体制があるかを確認しましょう。

未来の財託では、解体や税制リスクを含めた空き家対策を一貫してサポートしています。 お客様の人生設計に寄り添った最適な不動産活用をサポートできる会社を選ぶことが、後悔しない選択につながります。

まとめ

亡くなった方の家や土地を「相続せずに売却」したい場合、「相続登記と売買(所有権移転登記)を同時に申請する」という形で実現が可能です。

相続登記と売買を同時申請することで、煩雑な名義変更の手間を最小限に抑え、早期の現金化を目指すことができます。

空き家特例などの税制優遇を適切に活用し、早期に負担を抑えて売却するためには、相続や税務の専門家との連携体制がある不動産会社を選ぶことが重要です。

不安を解消し、税負担を抑えてスムーズに現金化するために、まずは未来の財託の無料相談をご利用ください。お客様の人生に寄り添い、最適な不動産活用をサポートいたします。

0120-210-341

0120-210-341